个税又出新政!2026年1月1日起施行

个税传来好消息:减征、专项扣除标准提高、加大抵扣力度,直接影响到手收入。

具体怎么回事呢?赶紧一起来看看~

01 个税减征,2026年1月1日起施行

7月29日,河南税务局发布《关于残疾、孤老人员和烈属所得及因自然灾害遭受重大损失减征个人所得税有关政策的公告》。

政策全文:

https://henan.chinatax.gov.cn/henanchinatax/xxgk/tzgg/2025072915313378466/index.html

公告中明确:

一、对残疾、孤老人员和烈属的综合所得和经营所得,按每人每年8000元的限额减征应纳税额;不足8000元的据实减征。

二、因自然灾害遭受重大损失的,由省政府根据受灾情况另行确定。

因自然灾害遭受重大损失,是指纳税人因大风、冰雹、洪涝、地震、滑坡、泥石流以及其他自然灾害造成的重大损失。

三、纳税人同时符合本公告第一条和第二条情形的,适用最优惠政策,不再累加执行。

本公告自2026年1月1日起施行。

除此之外,大家在2025年还可享受多项个税优惠,具体如下👇

02 个税再添一项扣除,每年可多抵扣12000元

财政部、国家税务总局等五部门联合发布《关于全面实施个人养老金制度的通知》。

来源:政府网

《通知》中明确:

在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,均可以参加个人养老金制度。

与此同时,财政部、税务总局联合印发了《关于在全国范围实施个人养老金个人所得税优惠政策的公告》。

来源:财政部

《通知》中明确:

在全国范围实施个人养老金递延纳税优惠政策:

在缴费环节,个人向个人养老金资金账户的缴费,按照12000元/年的限额标准,在综合所得或经营所得中据实扣除;

在投资环节,对计入个人养老金资金账户的投资收益暂不征收个人所得税;

在领取环节,个人领取的个人养老金不并入综合所得,单独按照3%的税率计算缴纳个人所得税,其缴纳的税款计入“工资、薪金所得”项目。

为了方便大家理解,这里给大家举个例子:

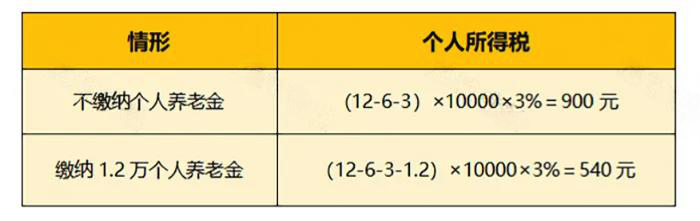

假设小A2024年年收入120000元,可以扣除的三险一金及专项附加扣除为3万。则对于小A来说:

综上,小A缴纳12000元的个人养老金,可以节省个税360元。

因此,对于不影响税率的情况下,可以节省的个人所得税额=当年实际缴纳的个人养老金×个人综合所得对应税率。

而对于影响税率的情况下,其节税效果就更加明显了,比如:

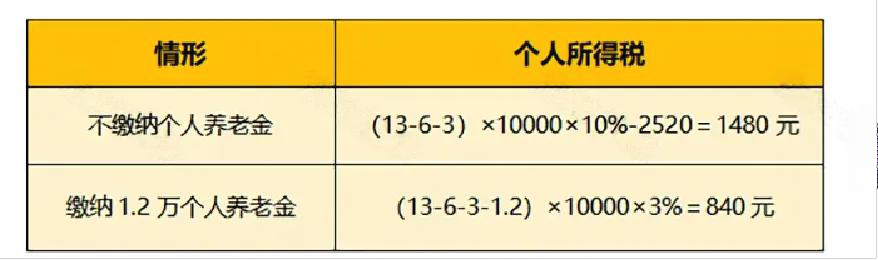

假设小A2024年年收入130000元,可以扣除的三险一金及专项附加扣除为3万。则对于小A来说:

此时,可以减少个人所得税640元。

03 个人所得税抵扣力度加大,可以少交个税!

2024年10月,国务院印发《关于加快完善生育支持政策体系推动建设生于友好型社会的若干措施》的通知。

其中明确指出:

强化生育服务支持

(三)建立生育补贴等制度。制定生育补贴制度实施方案和管理规范,指导地方做好政策衔接,积极稳妥抓好落实。落实好3岁以下婴幼儿照护、子女教育个人所得税专项附加扣除政策。加大个人所得税抵扣力度。

政策原文链接:

https://www.gov.cn/zhengce/zhengceku/202410/content_6983486.htm

专项附加扣除每个月标准提高,意味着能够享受上述扣除的纳税人,可以扣除更多的应纳税额,从而少交个税,增加到手收入。

那么调整后,每个人到底可以增加多少收入?这里我们简单做一下计算——

对于无需缴纳个税的人群,“一老一小”扣除标准提高与否,对他们并无影响。真正影响的是缴纳个税且有老人孩子的纳税人。

对于这些人而言,假如有两个孩子,“一老一小”扣除标准每月提高1000元,最高能比之前多享受每月3000元个税扣除额,一年则是36000元。如果该人适用最高的45%个税边际税率,那么,理论上可享受1.62万元个税减税额。当然,如果有更多的孩子,可以享受更高的扣除额度,到手收入会更高。

不过,赡养岳父母或公公婆婆是不能享受赡养老人专项附加扣除的。根据现行政策规定,赡养老人专项附加扣除政策中的老人(被赡养人),是指年满60岁的父母,以及子女均已去世的年满60岁的祖父母、外祖父母,不包括配偶的父母。

04 年终奖单独计税政策,延续到2027年12月31日

关于年终奖单独计税的政策需要回溯到2023年8月,财政部与税务总局联合印发的《财政部 税务总局关于延续实施全年一次性奖金个人所得税政策的公告》,公告中明确年终奖可以并入当年综合所得计税,也可以按照全年一次性奖金个人所得税政策单独计税。

政策原文:

政策原文:

https://www.gov.cn/zhengce/zhengceku/202308/content_6900595.htm

《公告》中明确:

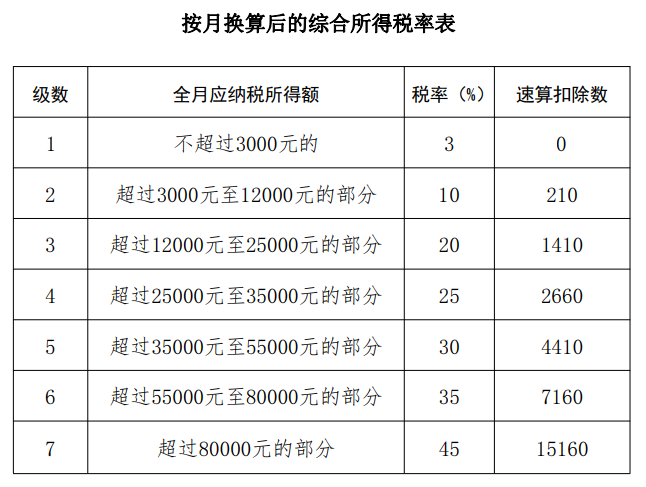

居民个人取得全年一次性奖金,在2027年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照公告所附按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

这个政策具体是什么意思呢?

居民个人取得符合有关规定的全年一次性奖金,可以并入当年综合所得计算纳税,也可以选择不并入当年综合所得,单独计算纳税。

1、并入当年综合所得计算纳税

居民个人取得符合有关规定的全年一次性奖金,可以选择并入当年综合所得计算纳税。

计算公式为:

综合所得应纳税额={累计综合所得收入(含全年一次性奖金)-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除-允许税前扣除的公益性捐赠}x适用税率-速算扣除数。

2、不并入当年综合所得,单独计算纳税

以全年一次性奖金收入除以12个月得到的数额,按照公告《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018]164号)所附按月换算后的综合所得税率表,确定适用税率和速算扣除数。

计算公式:

以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

需要注意的是,一个纳税年度内,每一个纳税人只允许使用一次“全年一次性奖金单独计税政策"。

05 附最新最全个税税率表